Dịch bệnh phức tạp và thông điệp từ lãnh đạo Chính phủ khẳng định chủ trương sống chung và thích nghi với dịch bệnh mở ra những cơ hội mới cho doanh nghiệp dược trong năm 2022.

Nhìn 2021 để dự báo cho 2022

Năm 2021, Việt Nam ghi nhận hơn 1,7 triệu ca nhiễm mới. Chi tiêu cho các nhóm thuốc nằm trong phác đồ điều trị bệnh nhân COVID-19 ở mức cao, ước tính dao động từ 3.000 -9.000 tỷ đồng. Một số hoạt chất có mức tiêu thụ tăng trưởng mạnh, gồm giảm đau, hạ sốt (27%); Chống đông máu (158%), Nhóm ức chế trực tiếp (330).

Về nguồn gốc các thuốc nằm trong phác đồ điều trị bệnh nhân COVID-19, tỷ trọng giá trị của thuốc sản xuất trong nước và thuốc nhập khẩu gần tương đương nhau, lần lượt đạt 49,5% và 50,5%.

Trong đó, thuốc sản xuất trong nước chủ yếu thuộc nhóm giảm đau, hạ sốt và các nhóm vitamin. Các nhóm thuốc phụ thuộc vào nguồn nhập khẩu gồm các thuốc chống huyết khối, thuốc ức chế phản ứng miễn dịch, thuốc chống viêm chứa corticoid, và thuốc vận mạch.

Nhu cầu cho dược phẩm được kỳ vọng sẽ hưởng lợi trong bối cảnh Việt Nam sống chung với dịch bệnh, do dịch bệnh liên tục có những biến chủng mới.

Trên cơ sở phân tích và tổng hợp dữ liệu, chúng tôi kỳ vọng năm 2022, quy mô ngành dược phẩm Việt Nam đạt xấp xỉ 141,4 nghìn tỷ đồng, tăng 9,2% so với cùng kỳ, đến từ nhu cầu cho các sản phẩm hỗ trợ tăng sức đề kháng và phòng dịch tiếp tục tăng trưởng và nhu cầu điều trị các bệnh hướng thần kinh, tim mạch, hô hấp, rối loạn nội tiết... do các di chứng sau khi mắc COVID19.

Trong đó, tiêu thụ kênh bán lẻ ước đạt hơn 80 nghìn tỷ đồng, tăng 5 - 8,5% so với cùng kỳ đến từ nhu cầu các sản phẩm phòng dịch, cải thiện miễn dịch như vitamin C, nhóm vitamin B tổng hợp, thuốc từ dược liệu, thực phẩm chức năng, và các sản phẩm hỗ trợ điều trị COVID-19 tại nhà như các thuốc điều trị triệu chứng ho, cảm, giảm đau, hạ sốt, thuốc chống dị ứng, chống viêm, ức chế miễn dịch.

Chúng tôi cho rằng, nhu cầu sử dụng dược phẩm ở kênh bệnh viện sẽ tăng trưởng tích cực hơn trong năm 2022, đạt gần 60 nghìn tỷ đồng, tăng 8 - 10,5% so với cùng kỳ nhờ tỷ lệ khám bệnh tại bệnh viện trở lại khi nới lỏng giãn cách xã hội, và nhu cầu điều trị các biến chứng hậu COVID-19.

Một minh chứng cho nhận định này là đầu quý IV/2021, số lượng người dân khám, chữa bệnh được cải thiện khi tình hình giãn cách xã hội được nới lỏng. Tại TP. HCM, các bệnh viện ghi nhận tỷ lệ bệnh nhân khám tăng từ 50 - 600% tại nhiều bệnh viện trong đầu tháng 10/2021 so với trong thời điểm giãn cách xã hội.

Một yếu tố đáng chú ý với ngành dược là nhu cầu điều trị các bệnh di chứng sau khi mắc COVID-19 có thể tăng mạnh.

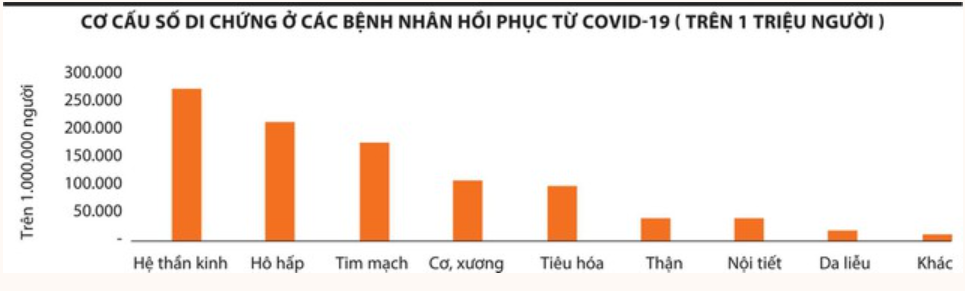

Theo quan sát của CDC, bệnh nhân từng mắc COVID-19 có rủi ro mắc 2 - 3 di chứng hậu COVID-19, gồm các bệnh đa cơ quan (rối loạn chức năng tim, phổi, thận, da, não) hoặc một số bệnh tự miễn (hệ miễn dịch tấn công các tế bào khỏe mạnh trong cơ thể) kéo dài nhiều tuần hoặc nhiều tháng sau khi hồi phục từ COVID-19. Dựa trên các tỷ lệ ước tính từ IQVIA, chúng tôi ước tính cơ cấu số các ca di chứng ở Việt Nam trên mỗi 1 triệu người khỏi bệnh (xem bảng).

Như vậy, các nhóm thuốc và sản phẩm cải thiện chức năng tương ứng sẽ có triển vọng tăng trưởng tích cực trong năm 2022, gồm các nhóm thuốc điều trị bệnh về hệ thần kinh, hô hấp,tim mạch, cơ-xương, và tiêu hóa.

Bên cạnh các dữ liệu về dịch bệnh và sức khỏe người dân, các biến số với ngành dược mà nhà đầu tư cần theo dõi được khuyến nghị gồm biến động giá các hoạt chất phục vụ phòng, điều trị COVID-19.

Việc thiếu hụt nguồn nguyên liệu nhập khẩu không còn là rủi ro lớn đối với các doanh nghiệp sản xuất dược phẩm ở Việt Nam. Tuy nhiên, diễn biến giá một số hoạt chất nằm trong danh mục phòng, điều trị, và cấp cứu bệnh nhân COVID-19 như nhóm

vitamin, giảm đau, hạ sốt, chống viêm, vận mạch... là các yếu tố cần theo dõi do nhu cầu biến động cùng chiều với diễn biễn dịch bệnh trên toàn cầu, cũng như các yếu tố vĩ mô khác.

Yếu tố khác ảnh hưởng lớn đến một số doanh nghiệp là tiến độ xét duyệt tiêu chuẩn EU-GMP tại một số cơ sở sản xuất.

Các cơ sở sản xuất mới và đã được chứng nhận đạt WHO-GMP từ Bộ Y tế Việt Nam, gồm các nhà máy mới của IMP, PME và DBD, được kỳ vọng sẽ đưa sản phẩm ra thị trường Việt Nam và tham gia đấu thầu ở các nhóm 3-4-5 trong năm 2022.

Do việc xét duyệt tiêu chuẩn EU-GMP cho các cơ sở này tiếp tục bị trì hoãn và phụ thuộc nhiều vào khả năng xét duyệt của các cơ quan quản lý dược phẩm từ châu Âu, sản phẩm tại các nhà máy sẽ chưa thể tham gia các nhóm thầu cao 1-2 và chưa thể xuất khẩu trong năm 2022.

Tiến độ xét duyệt tiêu chuẩn EU-GMP tại các cơ sở sản xuất dược phẩm này sẽ là một dữ liệu cần chú ý.

Như vậy, có thể đánh giá triển vọng ngành dược phẩm trong năm 2022 có nhiều yếu tố khả quan hơn.

Cuộc đua tam mã

Trong bài viết này, chúng tôi phân tích sơ lược về triển vọng 3 doanh nghiệp trong nhóm dẫn đầu ngành dược.

Dược Hậu Giang, có những chuyển biến tốt ở cả kênh bán lẻ và nhà thuốc. Ở kênh bán lẻ, dịch bệnh kéo dài khiến nhu cầu tích trữ các sản phẩm phòng dịch tăng như nhóm thuốc điều trị triệu chứng (giảm đau, hạ sốt, thuốc ho, cảm) và nhóm sản phẩm nâng cao sức khỏe, cải thiện miễn dịch (vitamin, khoáng chất).

Nhờ hình thức marketing tập trung vào từng nhóm khách hàng cụ thể, DHG đã đẩy mạnh doanh thu một số sản phẩm chiến lược như Hapacol (giảm đau, hạ sốt), và Bocalex (vitamin, khoáng chất).

Ngoài ra, với sức hỗ trợ từ tập đoàn Taisho, DHG từng bước tiếp nhận các sản phẩm chuyển giao từ các thương hiệu thực phẩm chức năng và thiết bị y tế cho thị trường Việt Nam như collagen Hoshi, men Yunpro, dán hạ sốt Mitoyo.

Với kênh bệnh viện, các dây chuyền viên nén và viên bao phim được nâng cấp lên tiêu chuẩn JapanGMP giúp các sản phẩm của HDG tham gia đấu thầu ở các nhóm 1-2. Doanh số trúng thầu của DHG ở kênh bệnh viện tăng rất mạnh, trong đó giá trị các hợp đồng trúng thầu ở các nhóm thầu cao 1-2 tăng trưởng tới 34 lần so với cùng kỳ 2020.

Chi phí bán hàng tăng do DHG đẩy mạnh đầu tư vào các hoạt động marketing kênh bán lẻ. Tuy nhiên, tỷ trọng chi phí bán hàng trên doanh thu giảm nhờ hiệu quả cao của chiến lược quảng cáo tập trung vào từng nhóm khách hàng cụ thể và hoạt động phân phối qua đối tác trung gian được cắt giảm và định hướng bỏ hẳn.

Traphaco có doanh thu từ nhóm hàng sản xuất tăng trưởng xấp xỉ 20%, chiếm trên 80% doanh thu thuần; trong đó, kênh bán lẻ chiếm 80 - 90% trong cơ cấu doanh thu. Trong bối cảnh dịch bệnh, TRA tích cực mở rộng thị trường cho các sản phẩm truyền thống và mở rộng danh mục sản phẩm mới như nhóm sản phẩm hỗ trợ phòng dịch.

Trong quý IV/2021, TRA bắt đầu thương mại hóa sản phẩm Acid Ursodeoxycholic (UDCA) chuyển giao công nghệ từ Daewoong Pharmaceutical. Tháng 8/2021, TRA và Daewoong tiếp tục ký kết các hợp đồng chuyển giao 12 sản phẩm/hoạt chất cho giai đoạn 2, dự kiến được thương mại hóa sau 2 - 3 năm.

Ở Traphaco, tỷ trọng chi phí bán hàng trên doanh thu cũng giảm nhờ đó, tỷ suất lợi nhuận sau thuế cải thiện từ 10,8% lên 12,3%.

Domesco (mã DMC), doanh thu từ nhóm hàng sản xuất giảm gần 20% so với cùng kỳ do danh mục sản phẩm chưa hưởng lợi từ dịch bệnh, và mô hình phân phối sản phẩm ở kênh bán lẻ chưa linh động.

Các nhóm dược phẩm chủ lực do DMC tự sản xuất, gồm các sản phẩm điều trị bệnh tim mạch, tiểu đường, và một số dòng kháng sinh phổ thông, không nằm trong các sản phẩm có nhu cầu tích trữ cao trong thời điểm dịch bệnh. Bên cạnh đó, với việc hoạt động của nhà thuốc, quầy thuốc bị ảnh hưởng do dịch bệnh, nhiều doanh nghiệp đẩy mạnh các phương thức tiếp cận khách hàng trực tuyến.

Trong khi đó, DMC vẫn tập trung vào các mô hình nhà thuốc, quầy thuốc truyền thống qua việc tăng các chi phí tiếp thị, tặng quà, khuyến mãi, chiết khấu nhằm giữ khách hàng cũ và tiếp cận khách hàng mới. Chi nhánh phân phối hoạt động không hiệu quả bị đóng cửa, ảnh hưởng tới khả năng kinh doanh tại các địa bàn này sau khi dịch bệnh kết thúc.

Lợi nhuận gộp của DMC giảm do doanh thu các mặt hàng phân phối có tỷ suất lợi nhuận thấp tăng, trong khi doanh thu từ các mặt hàng sản xuất có tỷ suất lợi nhuận cao hơn lại giảm.

Ngành dược được coi là ngành phòng thủ năm 2022 do các doanh nghiệp trong ngành này có tỷ lệ chi trả cổ tức ổn định trong nhiều năm và chỉ số beta thấp, thường dưới 0,7x.

ĐTCK